中国经济网新媒体矩阵

网络广播视听节目许可证(0107190)(京ICP040090)

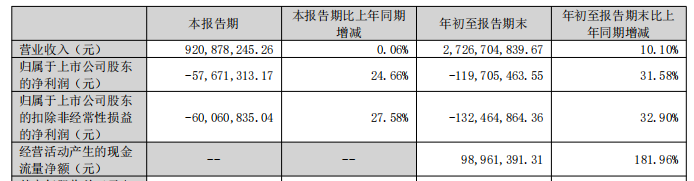

中国经济网北京11月17日电 科翔股份(300903.SZ)近日发布2025年第三季度报告。 2025年前三季度,公司实现营业利润27.27亿元,同比增长10.10%。归属于上市公司股东的净利润-1.2亿元,比上年增长31.58%。归属于上市公司股东的扣除非经常性损益的净利润-1.32亿元,比上年同期增长32.90%。经营活动产生的现金流量净额为9,896.14万元,较上年同期增长181.96%。 2024年,公司实现营业利润33.96亿元,同比增长14.63%。归属于上市公司股东的净利润为-3.44亿元(2023年-1.59亿元)。扣除非经常性损益后净利润-3.67亿元(2023年-1.97亿元)。经营活动产生的现金流量净额-2666.56万元。科翔股份于2020年11月5日在深圳证券交易所创业板挂牌上市,流通股4310万股,发行价格为13.06元/股。保荐人(高级经理)新光证券股份有限公司,保荐代表人董本军先生、李永强先生。科翔股份募集资金总额56,288.6万元,融资净额50,165.43万元。公司招股说明书显示,拟募集资金74288.3万元,将全部用于江西科翔印刷电路板及半导体建设项目(一期)。科翔股份发行费用总额为6,123.17万元,其中发起人船舶及订阅费金额为4161.93万元。根据公司前期募集资金使用情况专项报告显示,经中国证监会“证监许可[2021]3641号”登记文件核准,公司按特定用途发行人民币51,701,308股普通股(A股),发行价格为19.29元/股。科翔股份上涨融资总额达人民币997,318,231.32元。扣除各项发行费用(不含税)25,851,308.24元,融资净额为971,466,923.08元。 实际收到金额:扣除认购费(含税)13,973,182.31元后,实际收到金额为983,345,049.01元。募集资金净额与人民币 11,878,125.93 元的差额为尚未支付的剩余发行费用。本次募集资金已由主管理人楚泰证券股份有限公司转入公司募集资金监管账户d、2022年4月8日,经中国证监会“证监许可[2022]1732号”文件核准登记,公司通过简化程序,按一定用途发行普通股(A股)人民币11,424,219元。目前价格为13.13元/股。科翔股份募集资金总额为149,999,995.47元。扣除各项发行费用(不含税)5,094,182.90元,融资净额浪费144,905,812.57元。实际收到金额:扣除认购费(含税)3,880,000.00元,实际收到金额为146,119,995.47元。募集资金净额与人民币1,214,182.90元的差额为尚未支付的剩余发行费用。本次募集资金已于 2022 年 8 月 18 日由主管理人中泰证券转入公司募集资金监管账户。经测算,Kex的融资情况长江股份上述三期合计人民币17.1亿元。科翔股份有限公司8月15日发布公告称,计划于2025年通过简易程序发行定向股票。本次发行募集资金不超过3亿元(含资本金)。扣除发行成本后的总额将用于PR线升级项目、吉电子高端服务器PCB生产及流动资金置换项目。

(编辑:何晓)

中国经济网指出:股市信息由合作媒体和机构提供。这是作者的个人观点。仅供投资者参考,不构成投资建议。投资者采取相应行动,风险自担。